Как планировать семейный бюджет, чтобы хватало на все: пошаговая инструкция для новичков

30.06.2022

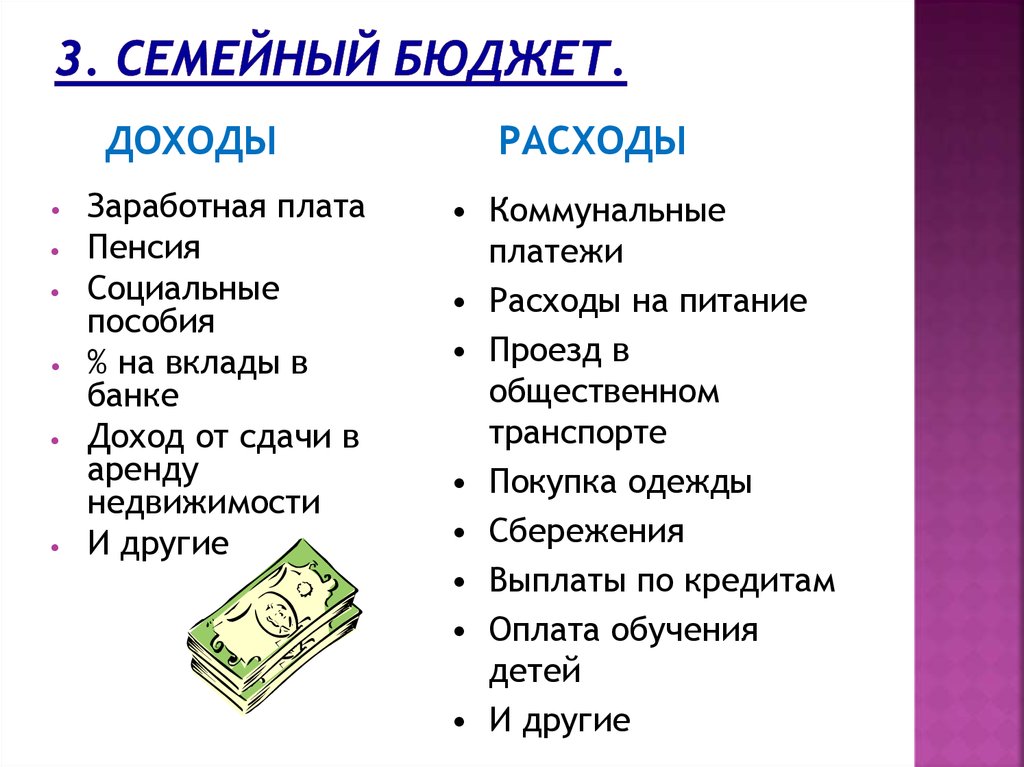

Сколько не зарабатывай, а денег всегда не хватает. Знакомая ситуация? Решение этой проблемы − учет доходов и расходов. Планирование семейного бюджета помогает распределить средства, сформировать подушку безопасности и отложить деньги на крупные цели. Рассказываем, как правильно вести учет финансов и какие инструменты для этого существуют.

Виды семейного бюджета

В каждой семье свои способы управления деньгами. Иногда всем распоряжается один человек, в других случаях решения принимают сообща. Принято выделять несколько типов семейного бюджета:

- совместный. Финансы всех членов семьи объединяют для оплаты расходов. В этом варианте не важно, кто сколько заработал — все средства общие;

- раздельный.

Каждый из членов семьи самостоятельно распоряжается своими деньгами, не отчитываясь перед остальными. Расходы оплачивают по договоренности. Например, муж может взять на себя ипотечные платежи, а жена — покупку продуктов;

Каждый из членов семьи самостоятельно распоряжается своими деньгами, не отчитываясь перед остальными. Расходы оплачивают по договоренности. Например, муж может взять на себя ипотечные платежи, а жена — покупку продуктов; - смешанный. Каждый из членов семьи вкладывает в общий бюджет свою долю. Это может быть одинаковая сумма для каждого, либо определенный процент от дохода. Из общих денег оплачивают совместные расходы, например, квартплату и продукты. Оставшимися каждый распоряжается как хочет.

Нельзя сказать, что какой-то из вариантов работает лучше. В каждой семье — свои правила. Главное, чтобы всех участников устраивал способ ведения бюджета. Также варианты могут меняться в зависимости от обстоятельств. Например, появление детей или потеря работы почти всегда приводят к пересмотру способа управления финансами.

Зачем вести учет доходов и расходов

Необходимость ведения семейного бюджета не всегда очевидна.

На самом деле финансовое планирование не зависит от величины доходов. Его используют при бюджетах любого размера. Учет всех трат и поступлений позволяет грамотно организовать семейный бюджет. Вот преимущества, которые дает планирование:

- достижение крупных финансовых целей. Если доходы не так велики, чтобы позволить себе серьезные покупки в любой момент, деньги приходится копить. На отпуск, ремонт или автомобиль. Чтобы делать это эффективно, необходимо рассчитывать бюджет;

- формирование подушки безопасности для непредвиденных случаев. Болезнь, потеря работы и другие неожиданности всегда ведут к дополнительным расходам. Планирование финансов позволяет подготовиться к таким случаям благодаря созданию «резервного фонда».

- оптимизация расходов. Незапланированные мелкие покупки составляют значительную часть семейных трат. Многие люди в ужасе смотрят на цифры после первого месяца анализа бюджета, потому что не знали, сколько денег уходит на всякую ерунду. Ведение учета помогает найти слабые места и перераспределить финансовые потоки более грамотно.

Планирование бюджета позволяет снизить повседневный стресс. Когда не знаешь, хватит ли финансов от зарплаты до зарплаты, находишься в постоянной тревоге. Непредвиденные расходы заставляют занимать деньги или тратить их с кредитных карт. Дальше приходится думать, как вернуть долг. Этот круговорот создает постоянный стресс, который устраняет грамотное планирование. Семейный бюджет учитывает все траты, поэтому можно не беспокоиться, что деньги кончатся неожиданно.

Способы ведения бюджета

Самое сложное в планировании семейного бюджета — делать это систематически. Учет доходов и расходов не требует много времени, но бывает сложно заставить себя делать записи регулярно. Важно выбрать способ, который легко вписать в свою повседневную рутину. Вот несколько популярных вариантов:

- записи от руки. Блокнот или тетрадь — классические варианты для людей, привыкших к такому способу планирования. Записи на бумаге занимают больше времени, зато позволяют провести глубокий анализ трат в процессе заполнения блокнота;

- электронные таблицы Excel или Google. Вариант, удобный своей гибкостью. Настроить таблицу можно как угодно, а формулы ускоряют подсчет. Сервисы предлагают шаблоны, которые удобно использовать как образец для собственной таблицы;

- специальные программы и приложения. Их очень много, поэтому придется потратить время на скачивание и тестирование разных вариантов.

Зато в дальнейшем приложения сильно упрощают ведение бюджета. Программы могут самостоятельно учитывать расходы на основании банковских выписок, анализировать чеки, напоминать о превышении лимитов. Удобно также настроить синхронизацию с приложениями остальных членов семьи, чтобы все записи велись в одном месте.

Зато в дальнейшем приложения сильно упрощают ведение бюджета. Программы могут самостоятельно учитывать расходы на основании банковских выписок, анализировать чеки, напоминать о превышении лимитов. Удобно также настроить синхронизацию с приложениями остальных членов семьи, чтобы все записи велись в одном месте.

Можно выбрать любой способ или попробовать их все по очереди. Главное — фиксировать траты каждый день. Нужно выбрать время, например, перед сном, и внести все данные за день. Тогда ведение бюджета займет всего пару минут в день.

Как начать вести бюджет: пошаговый план

Если семья раньше не анализировала свои доходы и расходы, начать может быть сложно. Вот пошаговый план, которого нужно придерживаться при составлении бюджета:

1. Первый месяц достаточно просто записывать все поступления и траты. Главная задача сейчас — узнать, сходится ли баланс, сколько остается свободных средств. Возможно, денег не хватает — тогда нужно записать, сколько было взято в долг или в кредит.

Возможно, денег не хватает — тогда нужно записать, сколько было взято в долг или в кредит.

2. В конце месяца нужно выделить основные категории, на которые уходят деньги. Стандартно это продукты, услуги связи, коммунальные платежи, транспортные расходы. Нужно суммировать траты по каждой категории.

3. Следующий этап — анализ расходов. Нужно подсчитать, сколько процентов бюджета приходится на каждую категорию. Идеально, когда обязательные платежи составляют не более половины дохода. Тогда оставшиеся деньги можно разделить пропорционально на необязательные покупки и накопления.

4. После анализа приходит время планирования. Обычно люди выясняют, что тратят слишком много на импульсивные покупки, из-за чего не хватает средств на накопления и инвестиции. Нужно перераспределить расходы, вычеркнув лишние и добавив желаемые.

5. Когда план готов, ставят цели на следующий месяц. Они должны быть понятны и легко достижимы. Например, не покупать кофе по пути на работу и откладывать эту сумму на отпуск.

Например, не покупать кофе по пути на работу и откладывать эту сумму на отпуск.

6. Весь следующий месяц продолжают записывать траты и поступления, но уже с учетом новых целей. После его завершения нужно выполнить анализ и понять, что удалось, а что нет. Затем составить дальнейший план. На этом этапе записывают долгосрочные цели для накопления средств на крупные покупки.

Обычно привыкнуть к планированию бюджета удается за три-четыре месяца. За это время результат учета доходов и расходов становится наглядно виден. Когда финансы распределены грамотно, семья может позволить себе больше. Это стимулирует продолжать вести бюджет, чтобы достичь всех финансовых целей.

7 правил для составления личного или семейного бюджета | by Виктория Сапожникова

Составление семейного бюджета — непростая задача, но это не причина отказываться от планирования. После составления бюджета понимаешь куда уходят деньги и сколько осталось. Чтобы легко составить личный бюджет, следуйте этим семи шагам.

Чтобы легко составить личный бюджет, следуйте этим семи шагам.

Постоянные расходы — это статьи и счета, которые не меняются из месяца в месяц. Сюда входит аренда и обслуживание автомобиля, счет за коммунальные услуги, расходы на городской транспорт. Рекомендую также включить в эту категорию ежемесячные сбережения. По сути, это страховка от непредвиденных обстоятельств, такая же важная, как страховка автомобиля. В “идеальном” бюджете на сбережения ежемесячно выделяется не менее 10% дохода.

Начните с калькуляции: посчитайте сколько денег в месяц вы (ваша семья) получаете на покрытие расходов. При нерегулярном доходе придется подобрать такой стиль бюджета, который не будет зависеть от регулярного дохода. Например, за счет сбережений. Важно точно знать, сколько вы заработаете, чтобы понимать, сколько позволите себе потратить.

После того как перечислите постоянные расходы, определите сумму, которую готовы потратить на переменные расходы. Здесь считаем продукты, питание, одежду и развлечения. Чтобы корректно спланировать переменные расходы, придется хотя бы 3 месяца вести учет расходов. Убедитесь, что в эту категорию включены сезонные расходы. Здесь вспоминаем о зимних шинах и стоимости отпуска.

Чтобы корректно спланировать переменные расходы, придется хотя бы 3 месяца вести учет расходов. Убедитесь, что в эту категорию включены сезонные расходы. Здесь вспоминаем о зимних шинах и стоимости отпуска.

В идеале, в личном бюджете расходы соответствуют доходам. Если суммы не совпадают, внесите соответствующие коррективы. Первое, что приходит на ум, сократите переменные расходы.

Если после сокращения переменных расходов, бюджета всё ещё не хватает, придется рассмотреть способ увеличения дохода за счет дополнительной работы или поиска новой, более высокооплачиваемой работы.

Отслеживать расходы по бюджету — такая же полезная привычка, как считать калории. Как и с калориями, расходы считаются отдельно в каждой категории.

Такая ежедневная калькуляция позволит вовремя остановиться и прекратить тратить деньги, избежав перерасхода средств.

Следить за расходами помогают специальные программы для составления бюджета или онлайн-приложения. Любителям психологической мотивации рекомендую метод конвертов. Разложите деньги по целевым конвертам и используйте наличные, тогда вы не пропустите “стоп-сигнал” личного бюджета: кончились наличные — прекратите тратить.

Разложите деньги по целевым конвертам и используйте наличные, тогда вы не пропустите “стоп-сигнал” личного бюджета: кончились наличные — прекратите тратить.

Как показывает опыт, к налаженному процессу учета расходов быстро привыкаешь и начинаешь его улучшать — настраиваешь способ учета “под себя”.

Личный бюджет стоит корректировать в течение месяца. Рассмотрим ситуацию: потребовалось экстренно отремонтировать автомобиль. Проверьте переменные расходы в бюджете и переведите деньги на ремонт, например, из категории одежда.

Когда перемещаете деньги, убедитесь, что бюджет “сошелся” и расходы не превышают доходы. Это ключ к работе с бюджетом, который поможет справиться с непредвиденными расходами и не стать заложником кредитных карт.

Личный бюджет не железный свод правил. Проверяя бюджет в течение месяца, вы сможете при корректировке сократить расходы в одних областях, а в другие перевести больше денег. Это нормально: бюджет станет понятным и рабочим только после нескольких корректировок.

Рекомендую раз в месяц оценивать бюджет на будущий месяц и квартал. Это поможет скорректировать расходы к новым обстоятельствам и увеличить расходы в тех областях, где ощущается нехватка денег.

- Научитесь составлять и придерживаться гибкого бюджета при непостоянном доходе. Средства, сэкономленные в моменты поступления больших денег, пригодятся, чтобы покрыть расходы в периоды, когда доходы невелики.

- При непостоянном доходе полезно отследить цикличность в поступлении денег. Составьте ежемесячный график поступления средств, рассчитайте необходимый минимум трат — это и будет ваш “идеальный” бюджет.

- Чтобы бюджет начал работать, понадобится время. Начало составления бюджета — это только первый шаг на длинном пути к контролю личных финансов. Корректируя и подгоняя бюджет под себя, не забывайте поддерживать баланс между расходами, доходами и целями экономии.

- Здесь пригодится “золотое правило” распределения бюджета 50/30/20. 50% — основные расходы, 30% — необязательные траты, 20% — сбережения и создание резервного фонда.

- Учитесь и ищите новые способы управления деньгами и другие инвестиционные решения. Никогда не поздно начать управлять собственными деньгами и менять личную финансовую ситуацию.

Как составить семейный бюджет

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Вот список наших партнеров.

By

Лаура МакМаллен

Лаура МакМаллен

Ассистент ответственного редактора | Личные финансы, финансовые новости

Лаура Макмаллен назначает и редактирует содержание финансовых новостей. Ранее она была старшим писателем в NerdWallet и занималась экономией, зарабатыванием и составлением бюджета; она также участвовала в колонке «Деньги тысячелетия» для Associated Press. До прихода в NerdWallet в 2015 году Лора работала в U.S. News & World Report, где писала и редактировала контент, связанный с карьерой, здоровьем и образованием, а также участвовала в рейтинговых проектах компании. До работы в U.S. News & World Report Лора проходила стажировку в Vice Media и изучала журналистику, историю и арабский язык в Университете Огайо. Лаура живет в Вашингтоне, округ Колумбия.

Обновлено 000Z»> 18 мая 2021 г.

Отредактировано Courtney Neidel

Courtney Neidel

Назначенный редактор | Личные финансы, составление бюджета, покупки

Кортни Нейдел (Courtney Neidel) — ответственный редактор отдела личных финансов NerdWallet. Она присоединилась к NerdWallet в 2014 году и шесть лет писала о покупках, составлении бюджета и стратегиях экономии денег, прежде чем ее повысили до редактора. Кортни дала интервью в качестве представителя розничной торговли «Доброе утро, Америка», «Чеддер» и CBSN. Ее предыдущий опыт включает внештатное письмо для калифорнийских газет.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Создание семейного бюджета требует совместной работы, времени и регулярных настроек, но у вас есть это. Мы проведем вас через это, но давайте сначала определим «бюджет», чтобы вы знали, чего ожидать.

Что такое семейный бюджет?

Семейный бюджет — это план входящих и исходящих денежных средств вашей семьи за определенный период времени, например месяц или год. Например, вы можете стремиться к тому, чтобы определенные суммы в долларах или проценты от вашего совокупного ежемесячного дохода пошли на различные расходы, такие как продукты, а также на сбережения, инвестиции и погашение долгов.

«Ваш бюджет — это, по сути, инструмент для расширения ваших возможностей», — говорит сертифицированный специалист по финансовому планированию из Орландо Анджела Мур.

Многие люди просто тратят свой доход, не думая об этом, говорит она, но вы сами решаете, как распределить эти деньги, чтобы они работали на вас.

«У всех нас есть невероятная возможность создать для себя богатство и создать финансовую свободу, но у нас должна быть соответствующая стратегия», — говорит Мур, который также является основателем Modern Money Advisor, фирмы по финансовому планированию и обучению. «Мы не можем просто так махнуть рукой».

«Мы не можем просто так махнуть рукой».

Итак, давайте составим план вашего плана.

Начните свой семейный бюджет со сметы

Выделите в календаре время, когда вы и другие взрослые в вашей семье сможете составить свой бюджет, говорит Мур. (Это можете быть вы и ваш партнер, взрослые дети или родители, которые живут с вами).

«Первый шаг — обеспечить прозрачность того, где вы сейчас находитесь, — говорит Мур. Она рекомендует начать с аудита всех финансов.

Начните с оценок. Запишите, что, по вашему мнению, у вас есть в сбережениях. Затем перейдите к долгам: каков остаток по каждому из ваших кредитов, а также ежемесячные платежи и проценты? Сделайте то же самое для ежемесячных повторяющихся расходов, таких как счет за воду.

Наконец, оцените остальные расходы. Попробуйте разбить эти ежемесячные расходы на то, сколько вы платите за продукты, бензин, одежду и так далее. Мур говорит, что вы можете перечислить эти расходы по отдельности или в группе.

Помните: на данный момент вы делаете обоснованные предположения. «Вам просто нужен обзор всего», — говорит Мур, добавляя, что это упражнение займет около 15 минут.

Затем получите базовый план своих расходов

Сделайте небольшой перерыв, чтобы не перегружаться. Затем войдите в каждый из ваших финансовых счетов и перечислите фактические суммы, которые вы оценили.

Мур провел через этот процесс многих клиентов. Она говорит, что определение реальных цифр обычно является «опытом пробуждения», потому что многие люди резко недооценивают свои расходы.

С этого момента вы и ваша семья, вероятно, сможете определить несколько способов поправить свои финансы. Возможно, вы не осознавали, сколько процентов вы платите по определенному кредиту, поэтому решили назначить время для звонка и переговоров. Или, может быть, вы видите, что все еще платите за подписку, которую нужно отменить. Вы можете заметить, что тратите на продукты в два раза больше, чем думали, поэтому изучите, как использовать купоны.

«Выясните, где вы можете сократить или устранить определенные расходы и как вы можете перераспределить эти средства, чтобы они больше соответствовали вашим целям», — говорит Мур.

По крайней мере, теперь вы лучше понимаете, куда уходят деньги вашей семьи. У вас также есть базовый уровень ваших сбережений, долгов и расходов, чтобы вы могли видеть, как эти суммы меняются, когда вы начинаете составлять бюджет.

Теперь перейдем к составлению бюджета

Помимо того, что вы знаете, куда уходят ваши деньги, узнайте, сколько денег вы получаете. Обратите внимание на ежемесячную заработную плату каждого. Затем сделайте первый удар по бюджету.

Нам нравится бюджет 50/30/20 как отправная точка. Он делит ваш доход на три части:

50% на нужды, такие как продукты, жилье, основные коммунальные услуги, транспорт, страхование, уход за детьми и минимальные платежи по кредиту.

30% на нужды, такие как путешествия, подарки и питание вне дома.

20% на сбережения, резервный фонд или на пенсию, а также на погашение долга.

Воспользуйтесь приведенным ниже калькулятором, чтобы понять, как доход вашей семьи будет разделен на эти категории.

Бюджет 50/30/20

Узнайте, как этот бюджетный подход применим к вашим деньгам.

Ежемесячный доход после уплаты налогов. Включите полученную на руки заработную плату и прибавьте ее к любым вычетам из заработной платы для медицинского страхования, взносов 401(k) и других автоматических сбережений.

Ваши номера 50/30/20:

Предметы первой необходимости

$0

Желания

$0

Сбережения и погашение долгов

$0

9 0005 Знаете ли вы свои категории «хочу»?Отслеживайте тенденции ежемесячных расходов, чтобы разбить свои потребности и желания.

Начало работы

Если вы хотите научиться составлять бюджет, рассмотрите метод 50/30/20. Но это всего лишь один из способов спланировать свои деньги. Вы также можете выбрать одну из нескольких бюджетных систем, которые различаются по своей жесткости (вы хотите отслеживать каждый доллар?) и целям (вы больше сосредоточены на ликвидации долга или накоплении сбережений?).

Но это всего лишь один из способов спланировать свои деньги. Вы также можете выбрать одну из нескольких бюджетных систем, которые различаются по своей жесткости (вы хотите отслеживать каждый доллар?) и целям (вы больше сосредоточены на ликвидации долга или накоплении сбережений?).

Попробуйте рабочий лист или приложение

Вы также можете воспользоваться инструментом. Например, этот бесплатный рабочий лист бюджета предлагает вам ввести все расходы семьи, а затем показывает, как ваши расходы согласуются с разбивкой 50/30/20. Microsoft Office, Google Drive и другие веб-сайты также предлагают бесплатные электронные таблицы бюджета, которыми вы можете поделиться со своей семьей.

Или, может быть, вы предпочитаете мобильный телефон. Эти бюджетные приложения для пар позволяют вам и вашему партнеру ссылаться на информацию о расходах и сбережениях друг друга. Другие бюджетные приложения, такие как Goodbudget и You Need a Budget, также могут работать для семей.

Если вы используете какой-либо инструмент, убедитесь, что он вам очень удобен и что вы действительно будете им пользоваться, — говорит сертифицированный специалист по финансовому планированию из Атланты Серина Шью. Используйте «то, что лучше всего подходит для вашего уровня навыков или уровня мотивации», — говорит она.

Так что, если вы не разбираетесь в электронных таблицах, идите другим путем. Или, если вы не собираетесь вводить свои расходы каждый день, используйте инструмент, который отслеживает ваши расходы за вас.

Перед составлением бюджета

NerdWallet анализирует ваши расходы и показывает, как сэкономить.

Продолжайте составлять бюджет и сообщать о нем

Этот бюджет не обязательно должен быть идеальным, говорит Шью, который также входит в совет директоров Ассоциации финансового планирования Грузии. На самом деле вам придется часто его настраивать, особенно если у вас есть дети или иждивенцы, чьи расходы со временем меняются.

Более важным, чем «правильный» составление бюджета, является постоянная проверка его вместе с домочадцами. Как и при первоначальном аудите, запланируйте регулярные проверки бюджета.

При регистрации отметьте, как изменились (или не изменились) ваши расходы, обсудите, что вы могли бы сделать по-другому в будущем, и спланируйте предстоящие расходы. (Например, если приближается семейный отпуск, возможно, вы решите сократить некоторые расходы и вложить больше в фонд путешествия.)

Шью говорит, что важно общаться не только о самих деньгах, но и о том, как вы перечувствовать это. Выразите, например, если вы нервничаете по поводу бюджета или стыдитесь долга. Таким образом, говорит она, «вы будете исходить из места понимания».

Еще один важный момент: ваши личные и семейные цели. Эта информация поможет вам спланировать свои деньги и сохранить их.

Как говорит Шью: «Как только вы поймете это «почему», у вас появится больше мотивации».

Об авторе: Лаура Макмаллен пишет об управлении деньгами для NerdWallet. Ее работы публиковались в Associated Press, The New York Times, The Washington Post и других изданиях. Подробнее

Ее работы публиковались в Associated Press, The New York Times, The Washington Post и других изданиях. Подробнее

На аналогичной заметке…

Как составить семейный бюджет

Рэмси Солюшнс

Рэмси Солюшнс

Если вы готовы раз и навсегда управлять деньгами своей семьи, у нас есть хорошие новости — мы точно знаем, с чего начать.

Бюджет.

Это простое слово, но его не всегда легко применить на практике, особенно если у вас есть дети. Вы заняты, с деньгами туго, а разговоры о деньгах иногда очень неловкие.

Но вы можете составить семейный бюджет, независимо от вашего времени, дохода или эмоциональных резервов. Мы здесь, чтобы ответить на некоторые вопросы и дать вам наши лучшие советы и рекомендации, чтобы сделать именно это.

Что такое семейный бюджет?

Почему у вас должен быть семейный бюджет?

Как составить семейный бюджет за 3 шага

Советы по составлению семейного бюджета, который работает (для всех)

Что такое семейный бюджет?

Прежде чем мы покажем вам, как составлять бюджет, давайте определим этот термин. Бюджет — это просто план ваших денег — всего, что приходит (доходы) и уходит (расходы).

Бюджет — это просто план ваших денег — всего, что приходит (доходы) и уходит (расходы).

Семейный бюджет — это когда вы составляете план для всей семьи. И лучшие семейные бюджеты включают всех членов семьи (по крайней мере, в какой-то степени).

Зачем вам семейный бюджет?

Семейный бюджет имеет много преимуществ. Вот три наших фаворита: 1) Вы перестанете задаваться вопросом, куда ушли ваши деньги, и начнете говорить им, куда их направить. 2) Вы можете начать убеждать всех в том, что касается денег. 3) Вы покажете, что деньги не являются табуированной темой, открывая линии связи.

Как составить семейный бюджет в 3 этапа

Бюджет Шаг 1: Укажите свой доход.

Первым шагом здесь является перечисление вашего дохода, то есть любых денег, которые вы планируете получить в течение этого месяца.

Начните составлять бюджет с EveryDollar уже сегодня!

Записывайте каждую обычную зарплату для вас и вашего супруга — и не забывайте о дополнительных деньгах, которые вы получаете в результате подработки, гаражной распродажи, внештатной работы или чего-то подобного.

Если у вас нерегулярный доход, поставьте в этом месте наименьшую оценку того, что вы обычно зарабатываете. (Вы можете скорректировать позже в этом месяце, если заработаете больше.)

Бюджет Шаг 2: Составьте список своих расходов.

Теперь, когда вы спланировали приход денег, вы можете спланировать расход денег. Пришло время перечислить ваши расходы! (Совет: откройте свой банковский счет в Интернете или просмотрите выписку по счету, чтобы оценить свои расходы.)

Начните с покрытия вашего Four Walls — еды, коммунальных услуг, жилья и транспорта.

Некоторые из них называются фиксированными расходами , что означает, что они остаются неизменными каждый месяц (например, ваша ипотека или арендная плата). Другие меняются, например, продукты.

И эй, поначалу довольно сложно угадать строку бюджета на продукты. Просто сделайте действительно хорошую оценку, и вы узнаете, что вам действительно нужно здесь в следующем месяце.

Далее перечислите все остальные ежемесячные расходы. Мы говорим о страховке, долгах, сбережениях, развлечениях и любых личных расходах. Начните с фиксированных расходов. Затем используйте свой банковский счет в Интернете или эти банковские выписки, чтобы оценить запланированные суммы для всего остального на основе ваших расходов за последние месяцы.

Бюджет Шаг 3: Вычтите ваш доход из ваших расходов.

Когда вы вычитаете свой доход из своих расходов, он должен равняться нулю. Это не означает, что ваш банковский счет равен нулю: это означает, что каждая часть вашего дохода имеет работу. (Это называется бюджетом с нулевой базой.)

Если у вас остались деньги после того, как вы вычли все расходы, обязательно занесите их в бюджет! В противном случае вы в конечном итоге бездумно потратите их на кофе и другие предложения дня в один клик. Действительно. Вкладывайте что-нибудь «лишнее» в достижение вашей текущей денежной цели, например, сбережения или погашение долгов.

Что, если вы получите отрицательное число? Вы могли бы подумать, Yikes! Но это действительно хорошо! Вам просто нужно сокращать расходы до тех пор, пока ваш доход за вычетом ваших расходов не станет равным нулю. Подсказка: начните с этих линий ресторанов и развлечений. (Да, мы пошли туда.) Потому что, эй, ты не можешь тратить больше, чем зарабатываешь. Ты получил это!

Помните, что вы много работаете за свои деньги. Это должно усердно работать для вас. Каждый. Одинокий. Доллар.

Советы по составлению семейного бюджета, который работает (для всех)

1. Выберите метод бюджетирования.

Вам необходимо выбрать метод составления бюджета. Будь то электронная таблица, карандаш и бумага или приложение. . . выбрать способ регистрации ваших доходов, расходов и расходов. Каждый. Одинокий. Месяц.

Какой бы метод вы ни выбрали, он должен соответствовать нескольким требованиям. Должен быть:

- Легкий доступ для обоих супругов

- Простое создание новых ежемесячных бюджетов

- Удобно отслеживать расходы в течение месяца

Можем ли мы предложить наш любимый инструмент бюджетирования, EveryDollar? Он соответствует всем этим требованиям. . . а потом некоторые.

. . а потом некоторые.

С EveryDollar вы можете вести бюджет на рабочем столе или в приложении. Это означает, что оба супруга могут входить в один и тот же бюджет на своих разных телефонах, проверяя, сколько осталось в определенной строке бюджета, или отслеживая свои расходы на ходу. Это создает подотчетность, которая является ключом к успешному семейному бюджету.

Да, и составление нового месячного бюджета занимает всего пару минут. Бюджет EveryDollar экономит время и общение.

2. Расскажите о том, где вы сейчас находитесь.

Вы можете определить, чем вы хотите поделиться со своими детьми, исходя из их возраста и вашего уровня комфорта. Возможно, вы не хотите указывать, сколько денег вы зарабатываете или точную сумму каждого счета. Но у do есть честный семейный разговор о том, как обстоят дела с финансами в вашей семье. Прямо сейчас.

После этого вы можете обсудить, куда вы идете и как туда добраться — в команде. Держите эти линии связи открытыми и сделайте разговоры о деньгах нормальными. Поначалу может быть немного неудобно, но вы справитесь!

Держите эти линии связи открытыми и сделайте разговоры о деньгах нормальными. Поначалу может быть немного неудобно, но вы справитесь!

3. Обсудите разницу в желаниях и потребностях.

Чтобы любой семейный бюджет был успешным, вам нужно объяснить детям (и, может быть, напомнить себе?) разницу между желаниями и потребностями и насколько важно сначала удовлетворить потребности. Это означает, что вы тратите средства на «Четыре стены» (о которых мы упоминали ранее), а не на семейное членство в местном музее восковых фигур.

4. Общайтесь со своими детьми, чтобы расставить приоритеты в расходах, связанных с ними.

Вероятно, у вас в бюджете недостаточно денег для участия ваших детей в все что их интересует. И это нормально.

Когда речь заходит о внеклассных занятиях, кружках, спорте, уроках и т. п., поговорите со своими детьми о том, сколько это стоит денег. Одной вещи на ребенка за сезон достаточно для 90 224 их 90 225 времени и 90 224 вашего 90 225 бюджета. Работайте вместе, чтобы выяснить, какой должна быть эта вещь.

Работайте вместе, чтобы выяснить, какой должна быть эта вещь.

И когда вы закладываете все это в бюджет, не забудьте включить строку бюджета для семейного отдыха (если у вас есть деньги, чтобы покрыть это).

5. Вместе ставьте финансовые цели.

Начните зарабатывать деньги вместе. Эти цели могут быть связаны с погашением долгов или накоплением денег (например, накопление на случай непредвиденных обстоятельств, крупную покупку или веселый семейный опыт).

Обсудите, как каждый может участвовать в достижении этих целей. Способы сделать это становятся популярными благодаря следующему совету.

6. Отслеживайте прогресс своей цели.

Допустим, вы копите деньги на семейный отдых. Установите цель сбережений для этой денежной цели и отслеживайте свой прогресс всей семьей.

Если вы используете EveryDollar, вы можете настроить фонд погашения для своей цели и наблюдать, как он пополняется.

Хотите быстрее добраться до цели? Проведите собрание по планированию семьи, чтобы обсудить, как это сделать. Решите урезать или сократить расходы, обходясь без каких-либо дополнений в течение пары месяцев. Подрабатывайте на стороне (некоторые из них можно выполнять даже дома). Даже дети могут устроить распродажу выпечки или подстричь газоны, чтобы помочь семье достичь своих целей быстрее.

Решите урезать или сократить расходы, обходясь без каких-либо дополнений в течение пары месяцев. Подрабатывайте на стороне (некоторые из них можно выполнять даже дома). Даже дети могут устроить распродажу выпечки или подстричь газоны, чтобы помочь семье достичь своих целей быстрее.

Привлечение сюда детей показывает им, как работают финансы и как то, что они делают, по-разному влияет на семью. Уроки жизни вокруг.

7. Проводите ежемесячные собрания по бюджету.

Ежемесячные собрания по бюджету — один из лучших способов поддерживать открытые каналы связи о деньгах в течение всего года. Вот о чем вам следует подумать до и во время этих встреч.

Каждый месяц включает в себя стандартные расходы, на которые вы тратите деньги, а также ежемесячные расходы. Запланируйте встречи по семейному бюджету, чтобы наверняка обсудить эти изменяющиеся расходы. Кроме того, просмотрите, где вы боролись в прошлом месяце, отметьте свои победы в составлении бюджета и проверьте свои цели.

Следите за тем, чтобы собрания не затягивались слишком долго. Вы не хотите, чтобы бюджеты казались скучными, потому что это не так! И всегда в ваших интересах перекусить. Всегда.

П.С. Загрузите Руководство по бюджетным встречам для пар EveryDollar, чтобы помочь!

8. Сделайте погашение долга приоритетом.

15,85 трлн долларов. Это общий долг домохозяйств в Америке на начало 2022 года. 1 Нет, шутка.

Долг постоянно стучится в наши двери, как коварный продавец с заманчивыми «наградами» и обещаниями мгновенного удовлетворения. Но на самом деле все, что делает долг, — это держит ваш доход в заложниках, чтобы заплатить за ваше прошлое.

Что ж, пора захлопнуть дверь перед лживой мордой долга. Больше не быть частью этой статистики в 15,85 триллиона долларов.

Лучший способ выбраться из долгов — привлечь всех в доме к делу — сделать выплату долга приоритетом. Говорите это. Получить раскрутил. Создайте плейлист и устраивайте танцевальную вечеринку каждый раз, когда вы платите больше минимальной суммы. Узнайте о методе долгового снежного кома и используйте его, чтобы забрать свой доход. Все. Из. Это.

Создайте плейлист и устраивайте танцевальную вечеринку каждый раз, когда вы платите больше минимальной суммы. Узнайте о методе долгового снежного кома и используйте его, чтобы забрать свой доход. Все. Из. Это.

Вы должны сохранять мотивацию, составляя бюджет и выплачивая долги. Вы должны найти способы отпраздновать победы (большие и маленькие). И вы должны сделать это вместе — как команда!

9. Отслеживайте свои расходы в течение месяца.

Мы упоминали, как отслеживание ваших расходов в течение месяца способствует общению и подотчетности с вашим супругом. Но угадайте что. Это также делает вас ответственным перед самим собой.

Ага. Иногда вы именно тот человек, которому нужно посмотреть на эту строку бюджета ресторана и увидеть, что она слишком мала, чтобы пообедать с коллегами в фудтраке Fry Guys.

Но отслеживание расходов не должно иметь репутацию убийцы. Да, это ответственность. Но люди, которые несут ответственность за свои деньги, — это люди, которые контролируют свои деньги, а не наоборот. Люди, которые ответственно относятся к своим деньгам, не задаются вопросом, куда они ушли в конце месяца. Это того стоит!

Люди, которые ответственно относятся к своим деньгам, не задаются вопросом, куда они ушли в конце месяца. Это того стоит!

Если вы не хотите, чтобы ваши деньги владели вашей семьей и мешали вам достигать целей, следите за своими расходами. Отслеживайте свои расходы.

Кроме того, посмотрите, как легко отслеживать транзакции с премиум-версией EveryDollar. Вы можете связать свой бюджет со своим банком, чтобы транзакции поступали прямо в него. Вы купили сладкое угощение в Donut Hut? Перетащите покупку в нужную строку бюджета. Это лучшая жизнь для занятых бюджетников.

10. При необходимости корректируйте свой бюджет.

Подтяжки, галстуки-бабочки и бюджеты. Что общего между этими тремя Б-словами? Все они нуждаются в корректировке.

Да, вы должны корректировать свой бюджет в течение месяца. Поскольку вы отслеживаете эти транзакции и строка бюджета приближается к максимальному значению, у вас есть два варианта. Один: Просто скажи нет. Второе: передвигайте вещи.

Второе: передвигайте вещи.

Первый вариант всегда является вашим ответом на дополнительные услуги в жизни. Когда ваша личная строка расходов исчезла, она исчезла. Когда строка бюджета ресторана потрачена, она потрачена.

Но допустим, ваш счет за электроэнергию оказался выше, чем вы планировали. Вы не можете позвонить в электрическую компанию, чтобы объяснить свою бюджетную линию и попросить их забрать часть света, который вы оставили включенным в прошлом месяце. Неа. Вы оплачиваете счет. И вы найдете эти деньги, скорректировав другую строку бюджета.

Бюджет — это не мультиварка. Вы не можете установить его и забыть. Вы должны войти туда и внести коррективы, чтобы ваш бюджет работал на вас и вашу семью.

11. Пусть дети работают по заказу.

Многие из нас в детстве получали пособие. Но когда ваши дети работают за комиссию, а не дают им деньги даром, это учит их тому, как устроен мир работы. Они выполняют работу по дому — им платят . Они экономят свои деньги — они платят за вещей.

Они экономят свои деньги — они платят за вещей.

Научите детей зарабатывать на комиссионных, чтобы они узнали цену деньгам, тяжелой работе и тому, как эти две вещи напрямую связаны.

12. Не бойтесь говорить о деньгах.

Если поначалу все это кажется неуклюжим, это нормально. Оказывается, только 28% родителей разговаривают со своими детьми о деньгах. 2 Этого недостаточно!

Преодолейте неловкость, которая может вас сдерживать. Совместное составление бюджета и обучение детей разумному зарабатыванию и расходованию денег — вот две из лучших финансовых основ, которые вы можете создать для своих детей, чтобы помочь им выигрывать с деньгами в дальнейшей жизни.

Знаете, как говорят: Семья, которая ведет бюджет вместе, растет вместе. (Хорошо, может быть, мы единственные, кто так говорит. Но это правда.)

Эй, мы уже говорили это раньше и повторим еще раз. Мы любим бюджеты.

Каждый из членов семьи самостоятельно распоряжается своими деньгами, не отчитываясь перед остальными. Расходы оплачивают по договоренности. Например, муж может взять на себя ипотечные платежи, а жена — покупку продуктов;

Каждый из членов семьи самостоятельно распоряжается своими деньгами, не отчитываясь перед остальными. Расходы оплачивают по договоренности. Например, муж может взять на себя ипотечные платежи, а жена — покупку продуктов;

Зато в дальнейшем приложения сильно упрощают ведение бюджета. Программы могут самостоятельно учитывать расходы на основании банковских выписок, анализировать чеки, напоминать о превышении лимитов. Удобно также настроить синхронизацию с приложениями остальных членов семьи, чтобы все записи велись в одном месте.

Зато в дальнейшем приложения сильно упрощают ведение бюджета. Программы могут самостоятельно учитывать расходы на основании банковских выписок, анализировать чеки, напоминать о превышении лимитов. Удобно также настроить синхронизацию с приложениями остальных членов семьи, чтобы все записи велись в одном месте.